Опубликовано 12.01.2026

Как оформить налоговый вычет онлайн: пошаговая инструкция

Чтобы получить налоговый вычет, нужно подать налоговую декларацию или оформить вычет в упрощенном порядке. Облегчить задачу помогут Личный кабинет налогоплательщика или Госуслуги, где можно быстро заполнить простую форму. Разберемся, как оформить налоговый вычет в 2026 году, за какие расходы можно вернуть деньги и на что обратить внимание.

В этой инструкции:

Способы оформить налоговые вычеты в 2026 году

Получить налоговый вычет можно тремя основными способами:

- Через декларацию 3-НДФЛ. После окончания года подайте декларацию в ФНС и прилолжите подтверждающие документы. ФНС проведет проверку и вернет деньги на счет.

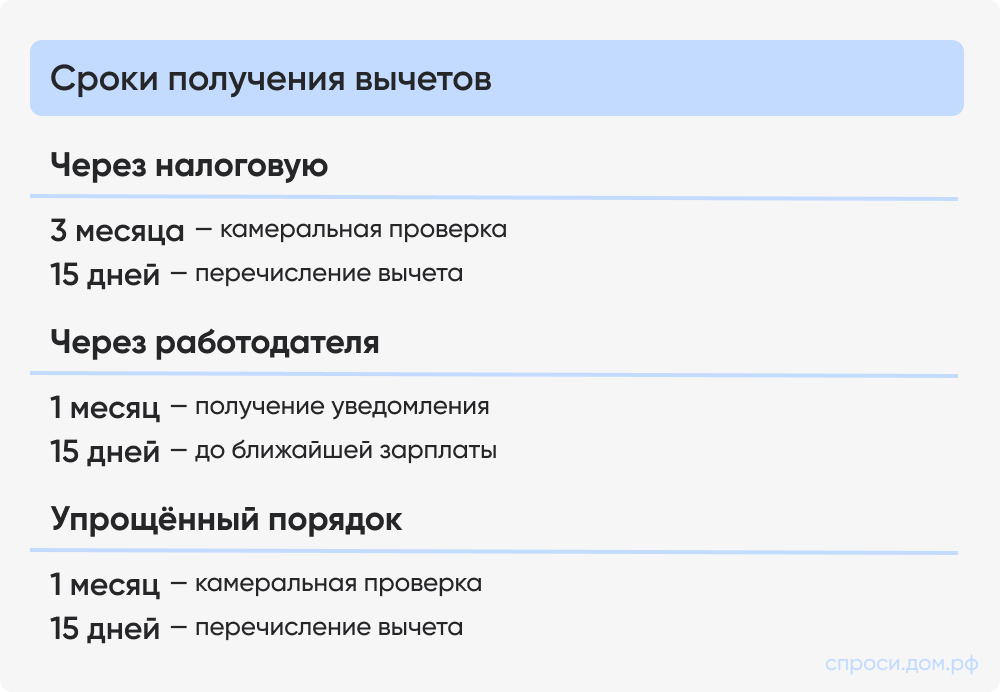

- Через работодателя. Если хотите воспользоваться вычетом в текущем году, подайте заявление работодателю. Для этого ФНС должна направить подтверждение права на вычет. Тогда НДФЛ просто не удержат из зарплаты.

- В упрощенном порядке. После окончания года можно получить вычет без декларации: в личном кабинете появится предзаполненное заявление от ФНС. Проверьте и подтвердите его, а налоговый орган перечислит деньги после камеральной проверки.

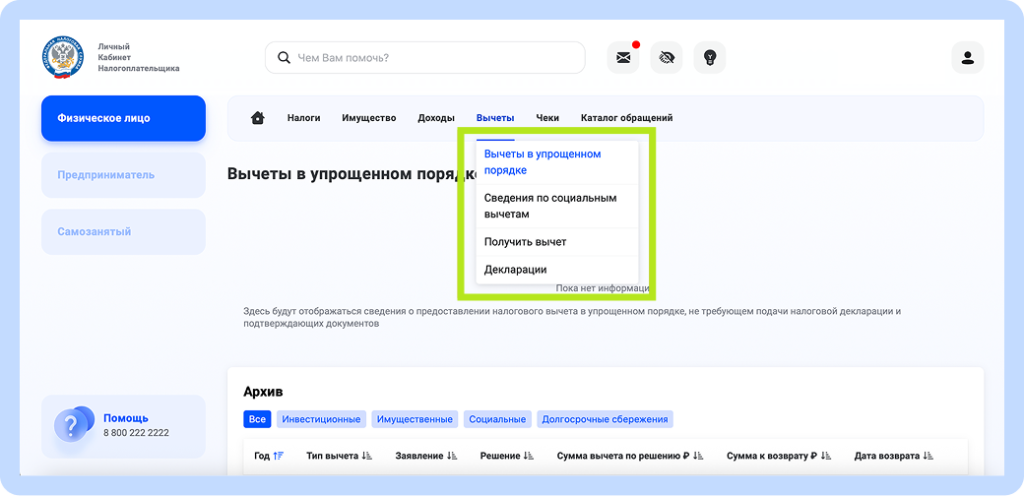

Как получить налоговый вычет в упрощенном порядке

В упрощенном порядке доступны:

1. Имущественные и инвестиционные вычеты:

покупка или строительство жилья

проценты по ипотеке

операции и взносы по индивидуальному инвестиционному счету (ИИС)

2.Социальные вычеты (по расходам с 1 января 2024 года):

лечение и медуслуги

обучение

спорт

взносы по страхованию

взносы в негосударственные пенсионные фонды (НПФ)

Как работает упрощенный порядок

ФНС получает сведения от банков и других налоговых агентов о наличии права на получение налоговых вычетов, расходах и доходах.

На основе данных ФНС формирует предзаполненное заявление в личном кабинете налогоплательщика. Его нужно подтвердить, подписать и отправить на проверку. Повторно загружать документы в Личный кабинет не нужно. Исключение — в документы внесены изменения или появились дополнительные данные.

Упрощенные вычеты отражаются в специальном разделе с аналогичным названием.

В какие сроки ФНС формирует заявление:

если сведения поданы до 25 февраля — не позднее 20 марта

если сведения поданы после 25 февраля — в течение 20 календарных дней

Камеральную проверку по упрощенному порядку проводят в течение 30 дней со дня подачи заявления. На практике срок проверки — около 10 дней. Выплата приходит в течение 2 недель после проверки.

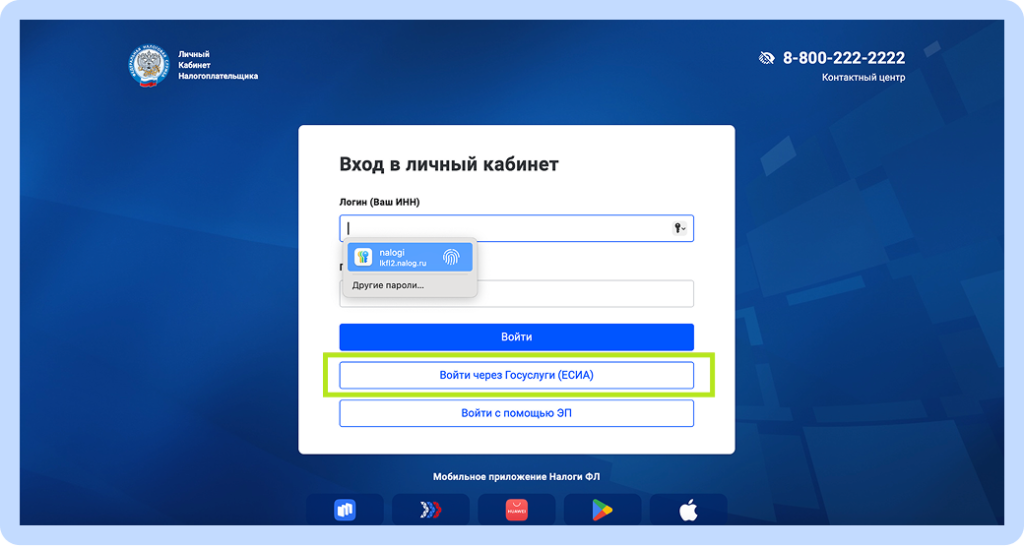

Как войти в Личный кабинет налогоплательщика

Личный кабинет налогоплательщика на сайте ФНС — основной инструмент для управления налогами: здесь можно посмотреть начисления, подать декларации, оформить вычеты, проверить задолженности, оплатить налоги онлайн и своевременно получать уведомления.

Доступ в сервис постоянно становится удобнее за счет расширенных способов входа и улучшенного взаимодействия с Госуслугами.

Зайдите на сайт ФНС и выберите личный кабинет (ЛК) для физических лиц.

Войти в ЛК можно с помощью подтвержденной учетной записи на Госуслугах. Это самый быстрый и удобный вариант.

Все данные обновляются автоматически при появлении новых начислений.

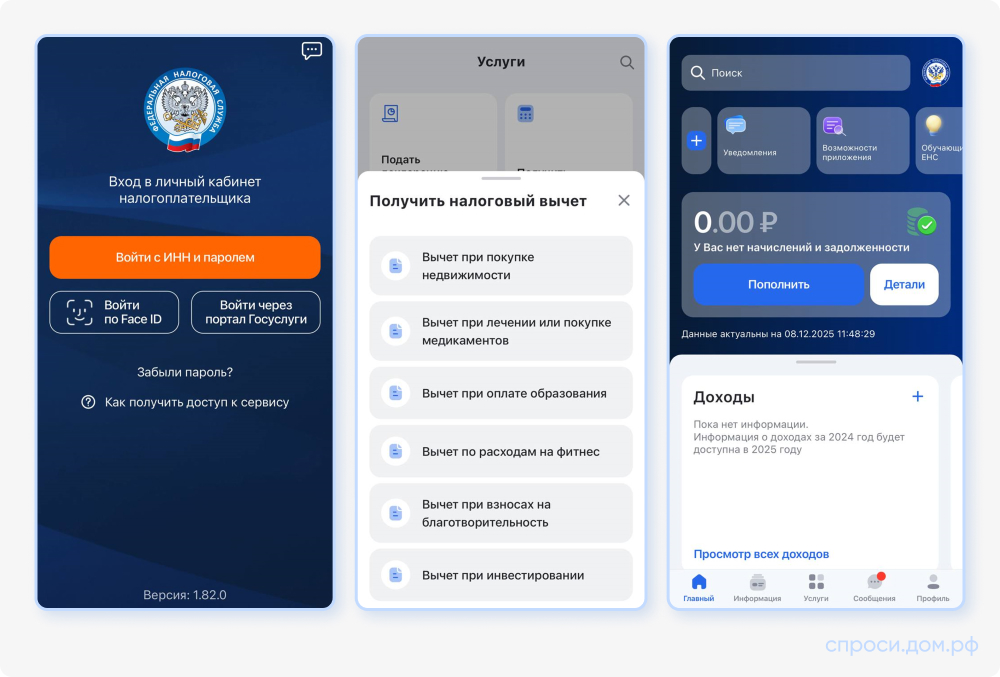

Также можно воспользоваться мобильным приложением «Мой налог», в котором функционал повторяет возможности личного кабинета налогоплательщика.

Справочно

Приложение «Мой налог» — официальный сервис ФНС для граждан, работающих по налоговому режиму НПД (налог на профессиональный доход) в качестве самозанятых. Но приложение также используют и обычные налогоплательщики — для быстрый проверки налоговых уведомлений, сообщений, задолженности и взаимодействия с ФНС.

Приложение «Мой налог» активно используют все, кому удобнее контролировать налоги с телефона.

Что такое электронная подпись и как ее создать

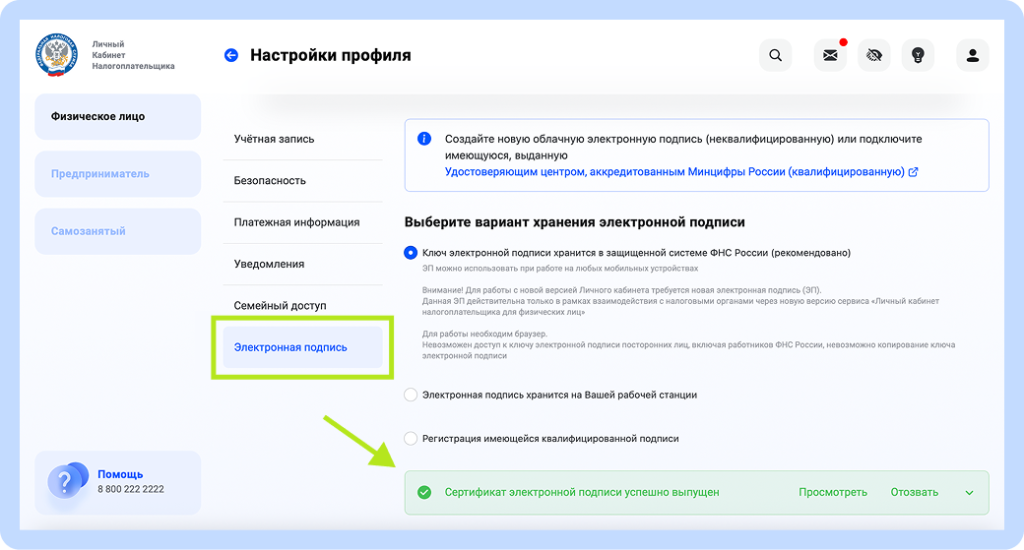

При подаче электронного заявления в налоговую потребуется неквалифицированная электронная подпись (НЭП). Она нужна, чтобы подписывать документы. Ее можно создать прямо в личном кабинете:

зайдите в «Настройки профиля»

выберите раздел «Электронная подпись»

убедитесь, что выбран вариант хранения подписи «Ключ электронной подписи хранится в защищенной системе ФНС России»

- придумайте пароль для дальнейшего использования электронной подписи

Для генерации электронной подписи потребуется время. Процесс может занять от 30 минут до суток. Результат отобразится на той же странице.

Как подать заявление на налоговый вычет

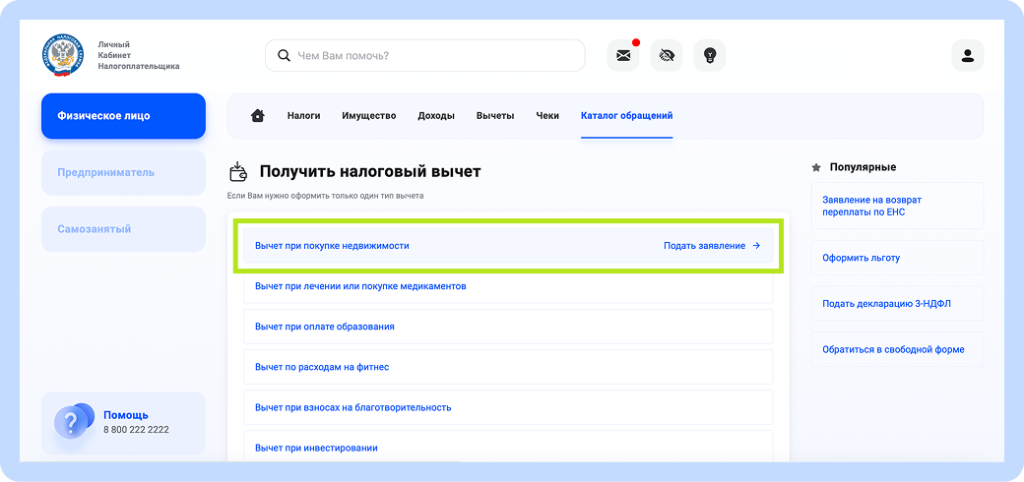

Вы зашли в личный кабинет, создали электронную подпись, теперь можно переходить к заполнению формы на получение налогового вычета. Все вычеты можно найти в разделе «Каталог обращений» → «Получить налоговый вычет».

В статье рассмотрим заполнение формы на примере имущественного налогового вычета. Когда выбрали нужный тип вычета, нажмите на кнопку «Подать заявление» напротив названия.

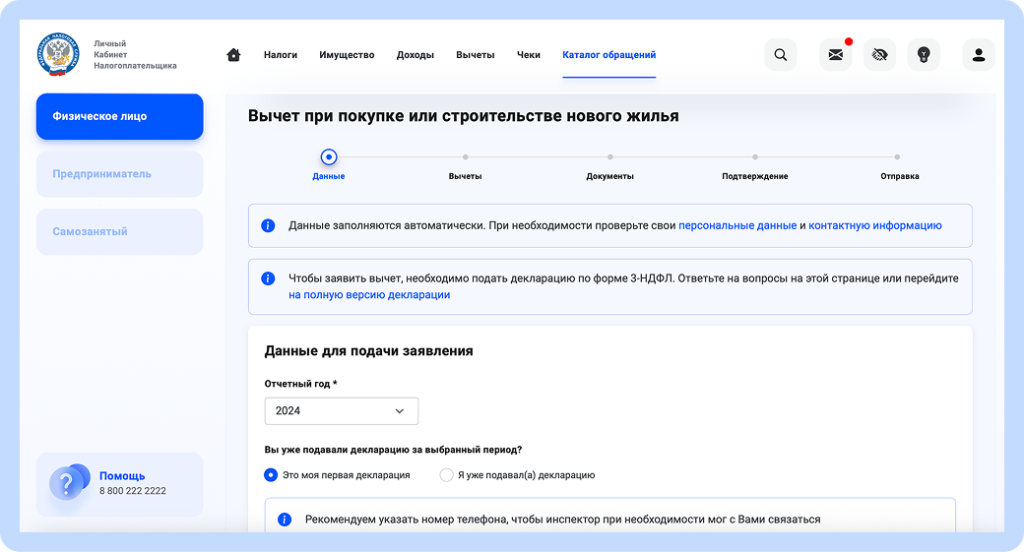

Далее необходимо пошагово заполнить форму на получение вычета.

Шаг 1. Основные данные о заявителе

Здесь укажите:

Год, за который хотите вернуть уплаченный НДФЛ. Например, год, когда возникло право собственности на жилье, или последующие года.

Подавали ли раньше декларацию 3-НДФЛ за этот год (да, если оформляли и другие налоговые вычеты через личный кабинет).

- Телефон заявителя. Указывайте корректный номер, по которому с вами можно связаться при необходимости. Например, чтобы уточнить предоставленные сведения.

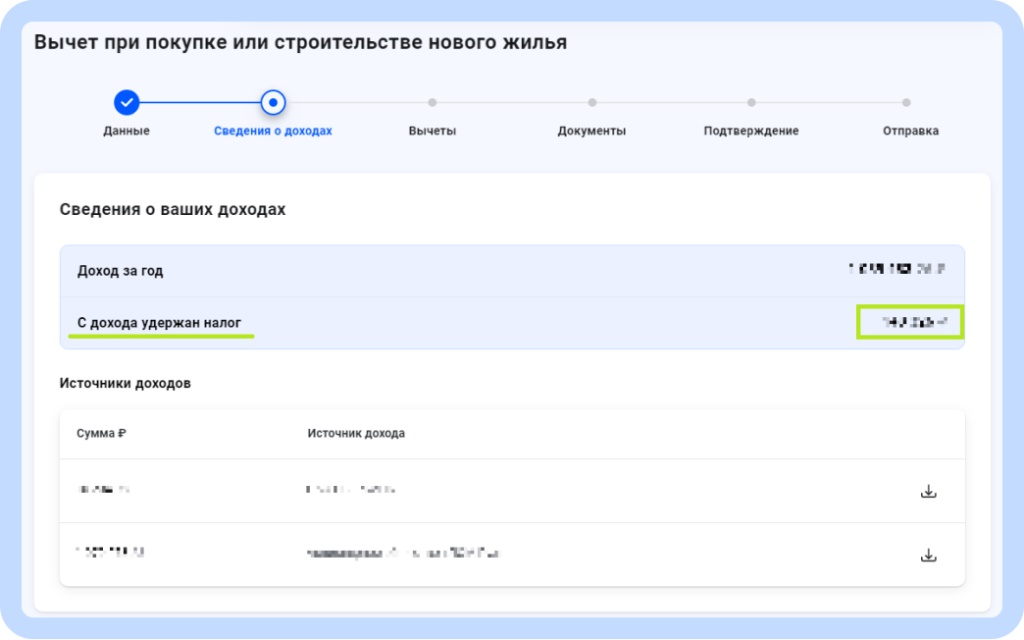

Шаг 2. Сведения о доходах

Обратите внимание на пункты:

доход за год

с дохода удержан налог

Вернуть в качестве вычета можно не больше средств, чем было уплачено по НДФЛ.

Справочно

Налоговая декларация — документ, по которому физлица отчитываются о полученных доходах и относящимся к ним расходах

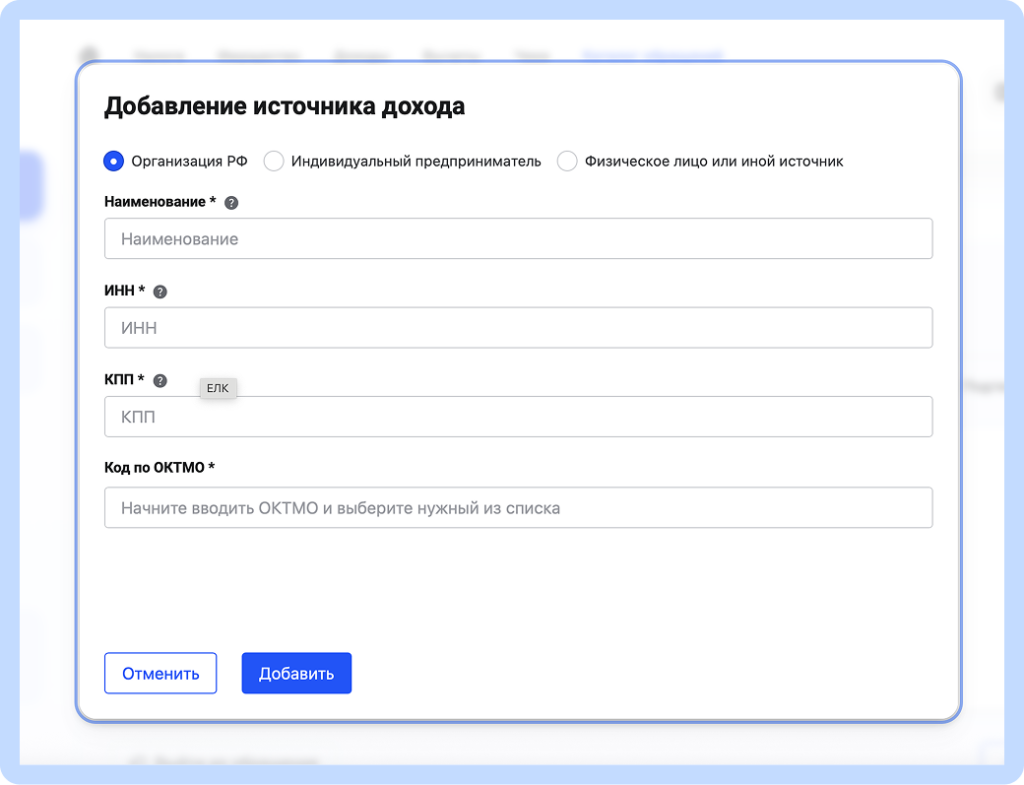

Если не все доходы отображены корректно, добавьте источник дохода вручную. При подаче уточненной декларации приложите документы, подтверждающие внесенные изменения.

В процессе оформления вычета другие неучтенные доходы добавить нельзя, для этого понадобится заполнить полную декларацию 3-НДФЛ и приложить справку от работодателя.

Шаг 3. Сведения о расходах и вычетах

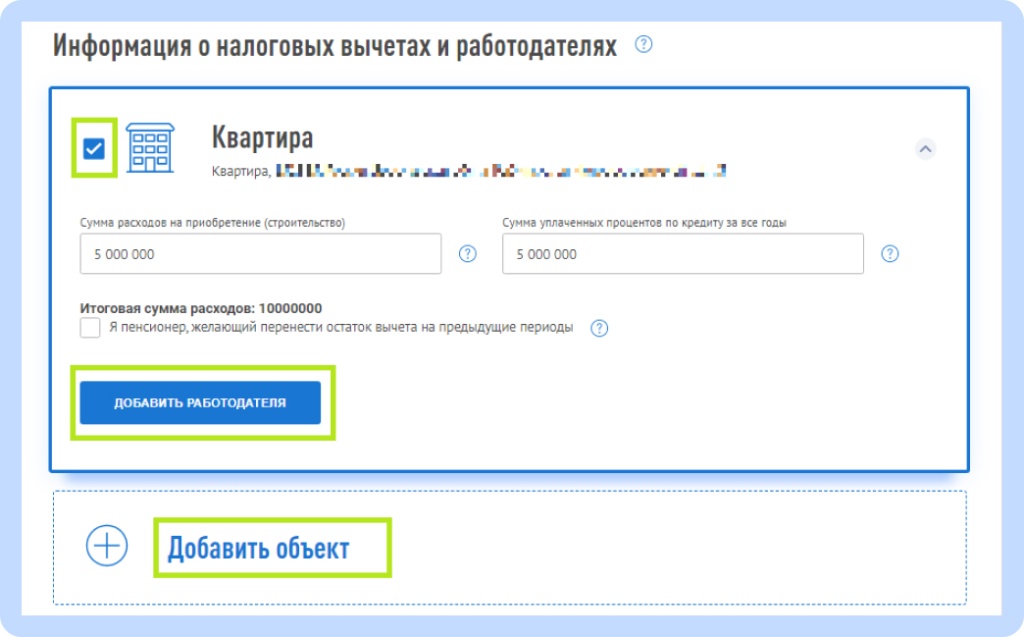

Здесь укажите объект или объекты недвижимости, которые были приобретены или построены. А также суммы расходов на их приобретение или оплату ипотеки, если использовались заёмные средства. Недвижимость можно выбрать из списка или добавить по кадастровому номеру или другому идентификатору.

Если вы уже получали имущественный вычет с покупки, строительства или оплаты процентов по ипотеке на приобретение жилья, то укажите сумму полученного вычета.

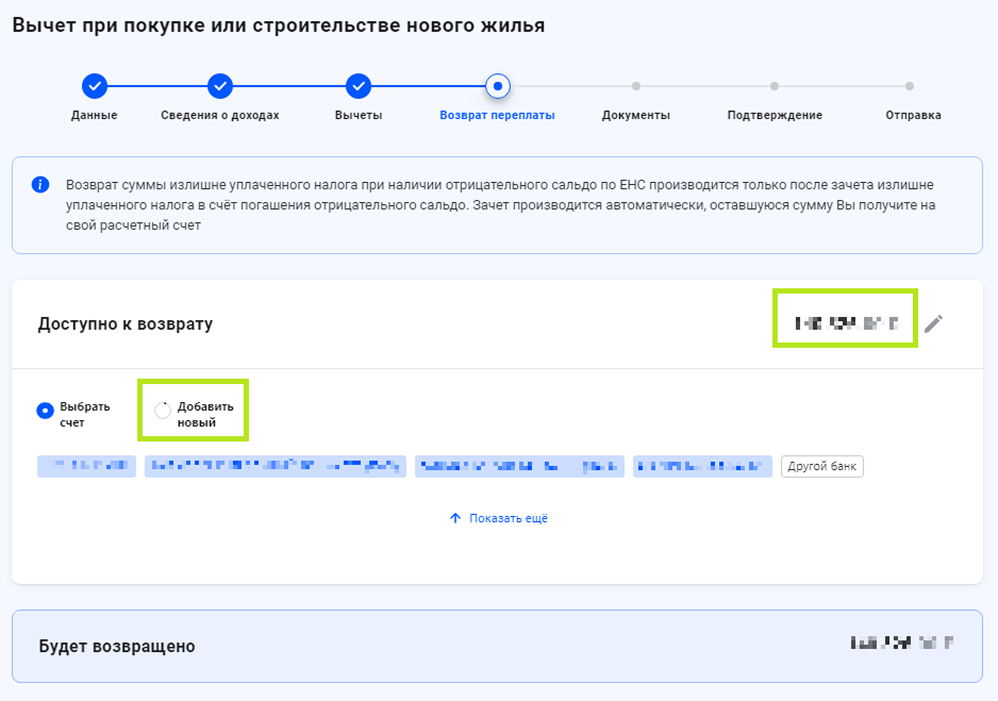

Шаг 4. Реквизиты счета для перечисления налогового вычета

На этом этапе отображается сумма налогового вычета.

Реквизиты для перечисления средств можно выбрать из предложенного списка. Налоговая знает о большинстве ваших счетов, эти сведения направляют банки. Если нужного счета нет в списке, то укажите вручную. Если не укажете счет (кнопка «Пропустить»), сумма вычета будет числиться на Едином налоговом счете (ЕНС) в личном кабинете в качестве переплаты. В любой момент деньгами можно оплатить налоги или перевести их на банковский счет.

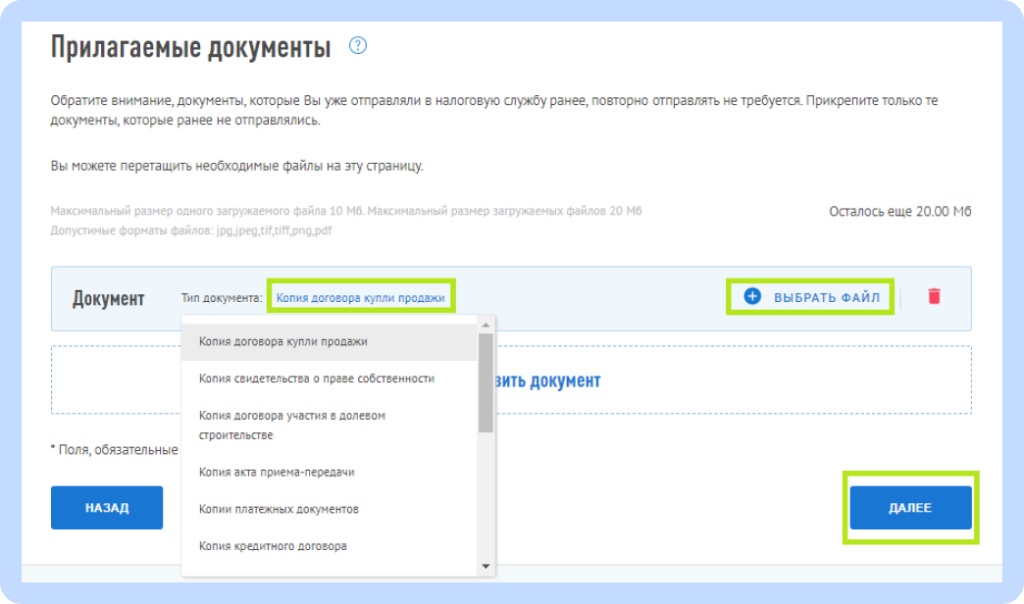

Шаг 5. Подтверждающие документы

Приложите документы, подтверждающие право на вычет. Для получения имущественного вычета список документов может различаться.

Покупка жилья:

договор купли-продажи

платежные документы

Покупка жилья у застройщика:

договор участия в долевом строительстве

акт приема-передачи имущества

платежные документы

Строительство дома:

договор купли-продажи земельного участка

договор подряда

другие договоры, например, на разработку проекта дома

платежные документы, в том числе на покупку отделочных материалов

Покупка в ипотеку:

кредитный договор

справка из банка о сумме фактически уплаченных процентов

Дополнительные документы:

свидетельство о браке

свидетельства о рождении детей

решение суда об усыновлении или об установлении опеки или попечительства

Платежными документами могут быть:

- товарные и кассовые чеки

- квитанции к приходным ордерам

- банковские выписки о перечислении денежных средств со счета покупателя продавцу

- акты о закупке материалов (если продавец материалов — физическое лицо, то в акте должны быть указаны его адресные и паспортные данные)

- другие документы, подтверждающие расходы налогоплательщика

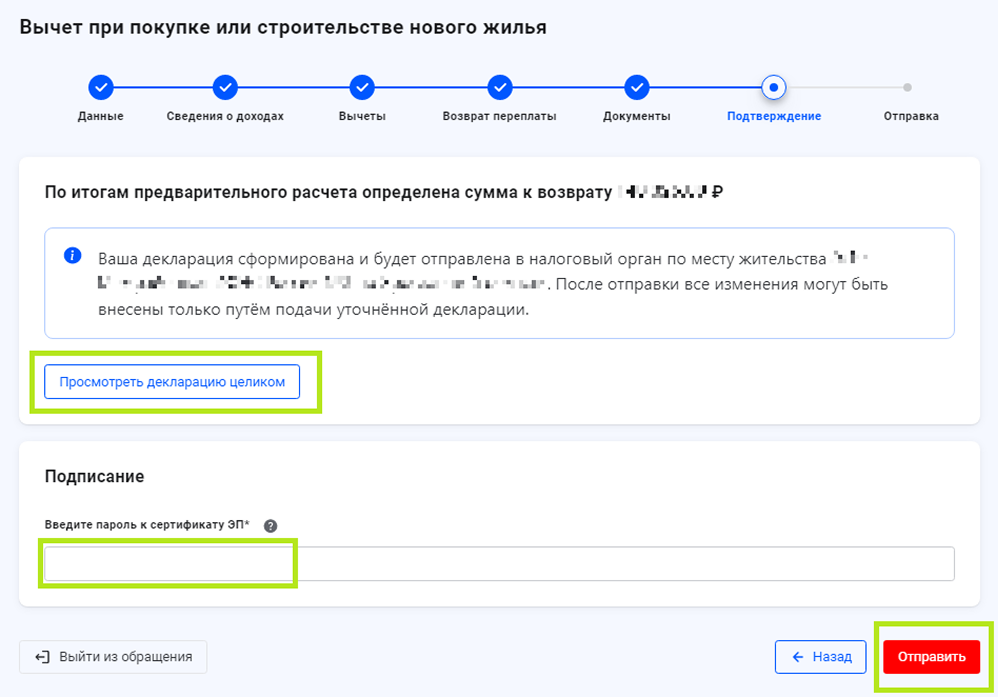

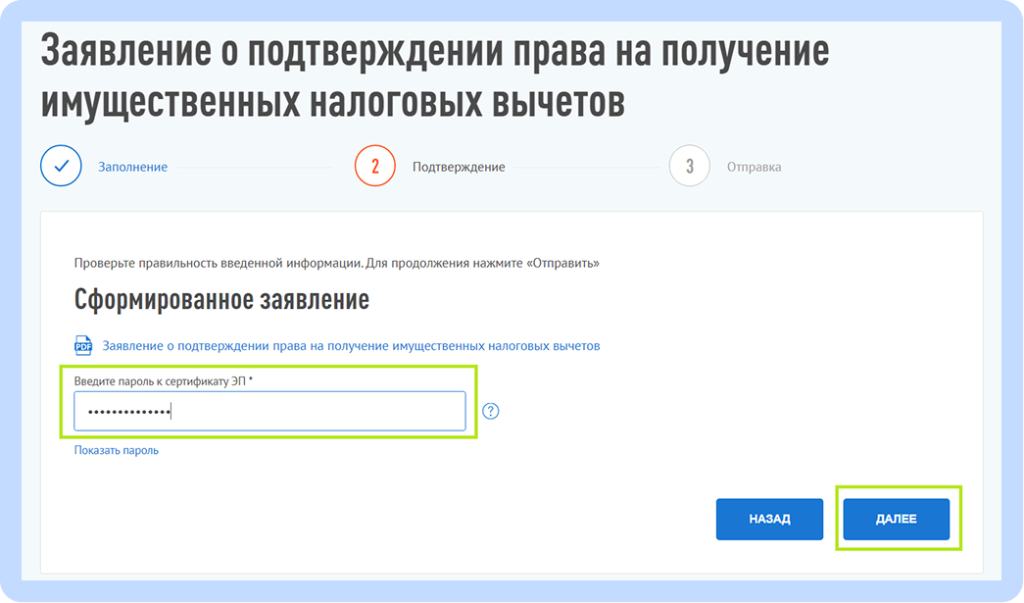

Шаг 6. Подтверждение

Просмотрите сформированную декларацию 3-НДФЛ целиком, а затем подпишите заявление с помощью электронной подписи (необходимо ввести пароль). Затем направьте документы в налоговую с помощью кнопки «Отправить».

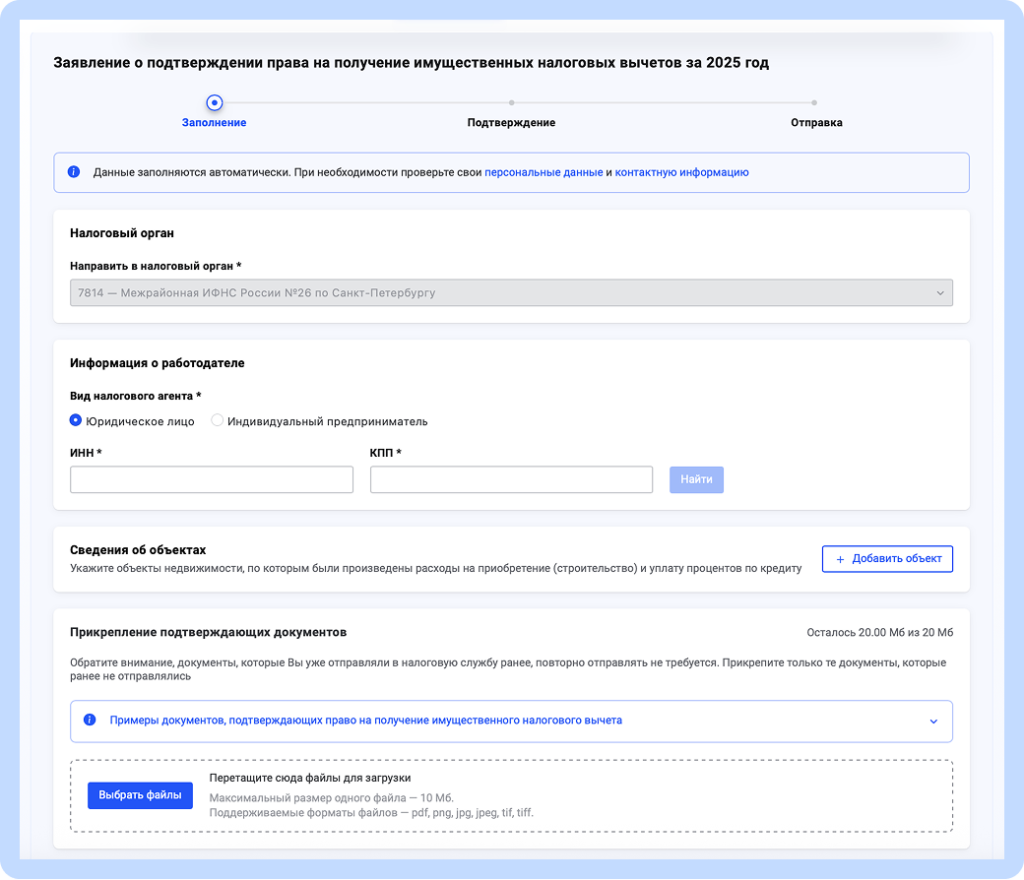

Как подать заявление для получения вычета через работодателя

Получать вычет через работодателя можно по расходам на: лечение, обучение, фитнес, имущество. Для этого нужно работать по трудовому договору и уплачивать подоходный налог. После подтверждения права на вычет работодатель перестанет удерживать с зарплаты НДФЛ — доход увеличится.

Чтобы получить вычет через работодателя в том же году, в котором возникли расходы, подайте заявление в ФНС. Это можно сделать с помощью специальной формы в личном кабинете.

У работодателя можно получить три вида вычетов: стандартные, социальные, имущественные. Работодатель сам предоставляет стандартные вычеты на основе предоставленных документов. Например, вычет на детей.

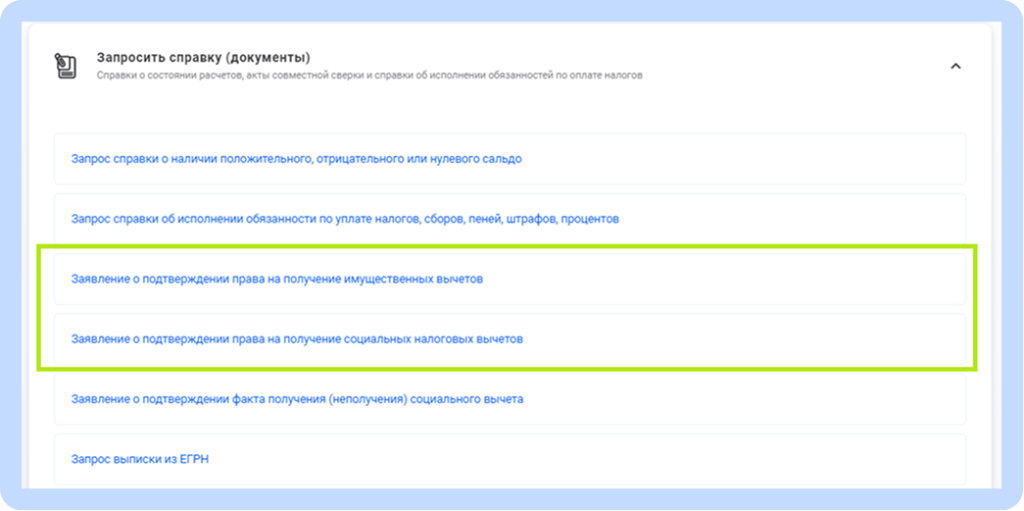

Подтверждать право на вычет нужно только при получении имущественных или социальных вычетов. Для этого в «Каталоге обращений» выберите блок «Запросить справку (документы)» и выберите одно из заявлений.

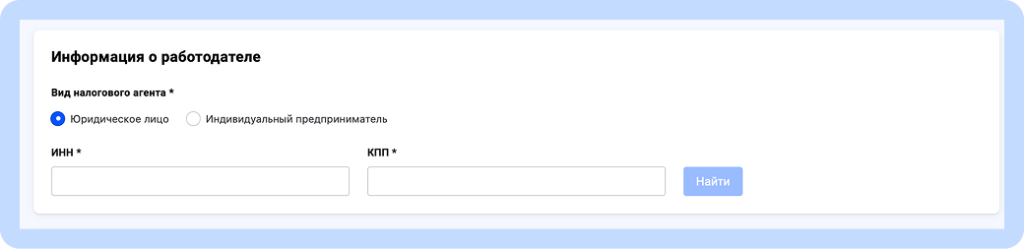

Далее укажите информацию:

о приобретенных объектах недвижимости

сумме расходов на объект недвижимости

работодателе, у которого хотите получить вычет

Как правило, в этом блоке объекты недвижимости уже указаны списком, остается выбрать нужный. Если необходимого объекта нет, его можно добавить, указав кадастровый номер.

Далее в карточке объекта нажмите на кнопку «Добавить работодателя» и укажите информацию об организации или ИП, где работаете.

ФНС направит уведомление о праве на вычет работодателю (напрямую организации или ИП).

Следующий шаг — загрузка подтверждающих документов. Это могут быть:

договоры (купли-продажи, участия в долевом строительстве, ренты и другие)

платежные документы (квитанции, чеки, банковские выписки и другое)

подтверждение уплаты процентов по кредиту (справка из банка)

Когда все сведения об объектах и работодателях указаны, а документы прикреплены, нажмите кнопку «Далее».

В следующем окне подпишите заявление электронной подписью:

введите пароль

отправьте заявление на рассмотрение в ФНС

По результатам рассмотрения вам и работодателю придет уведомление.

В какие сроки можно подавать документы на налоговый вычет

Социальные вычеты можно оформить только за три последних года. Например, в 2026 году можно оформить вычеты за 2023, 2024 и 2025 годы. Для имущественных вычетов нет срока давности, но он установлен на возврат налога — вернуть НДФЛ можно также за последние три года.

Если ФНС отказала в предоставлении вычета, причины могут быть разные:

- пропущен срок оформления вычета

- декларация неправильно заполнена

- нет подтверждающих документов

- иные причины (их указывают сотрудники ФНС в ответном письме в личном кабинете)

Если декларация заполнена неверно, подайте уточненную. Для этого выберите отправленную декларацию и нажмите кнопку «Уточнить декларацию». Исправьте ошибки, следуя подсказкам. Если уточняете декларацию в первый раз, в графе «Номер корректировки» поставьте 1.

Правильно заполненная декларация и полный пакет подтверждающих документов значительно увеличивают шансы на положительное решение после проверки ФНС.

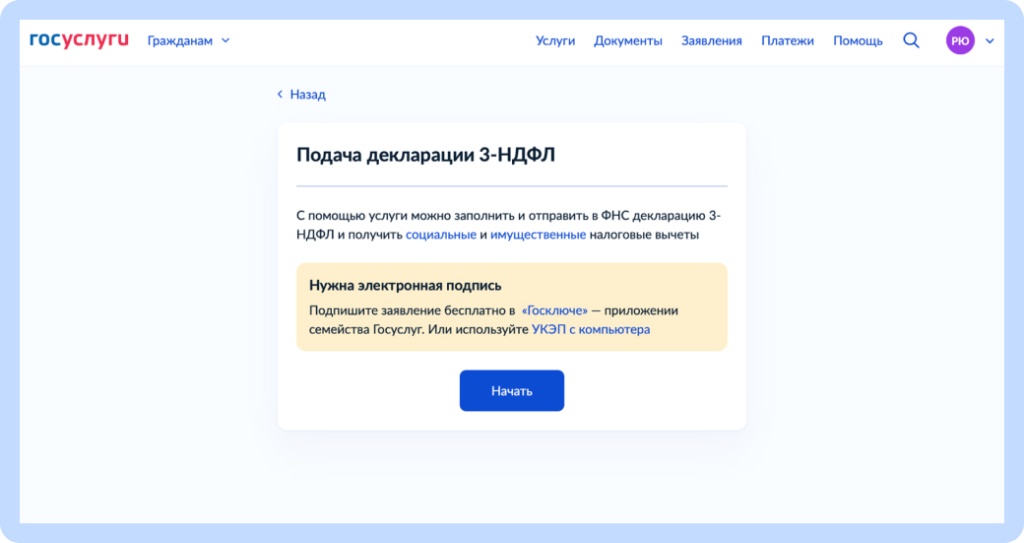

Как получить налоговый вычет через Госуслуги

С 2025 года подать декларацию 3-НДФЛ для оформления налогового вычета можно напрямую через Госуслуги. Единый цифровой сервис упростил процесс: теперь декларация заполняется быстро и удобно с подсказками и автоматическими проверками, что снижает риск ошибок и ускоряет получение вычета.

Через Госуслуги можно получить социальный (лечение, образование, спорт) и имущественный вычеты.

Набор документов стандартный:

паспорт

ИНН

номер налоговой инспекции по месту регистрации

справка 2-НДФЛ и другие подтверждающие документы (чеки, договоры, квитанции)

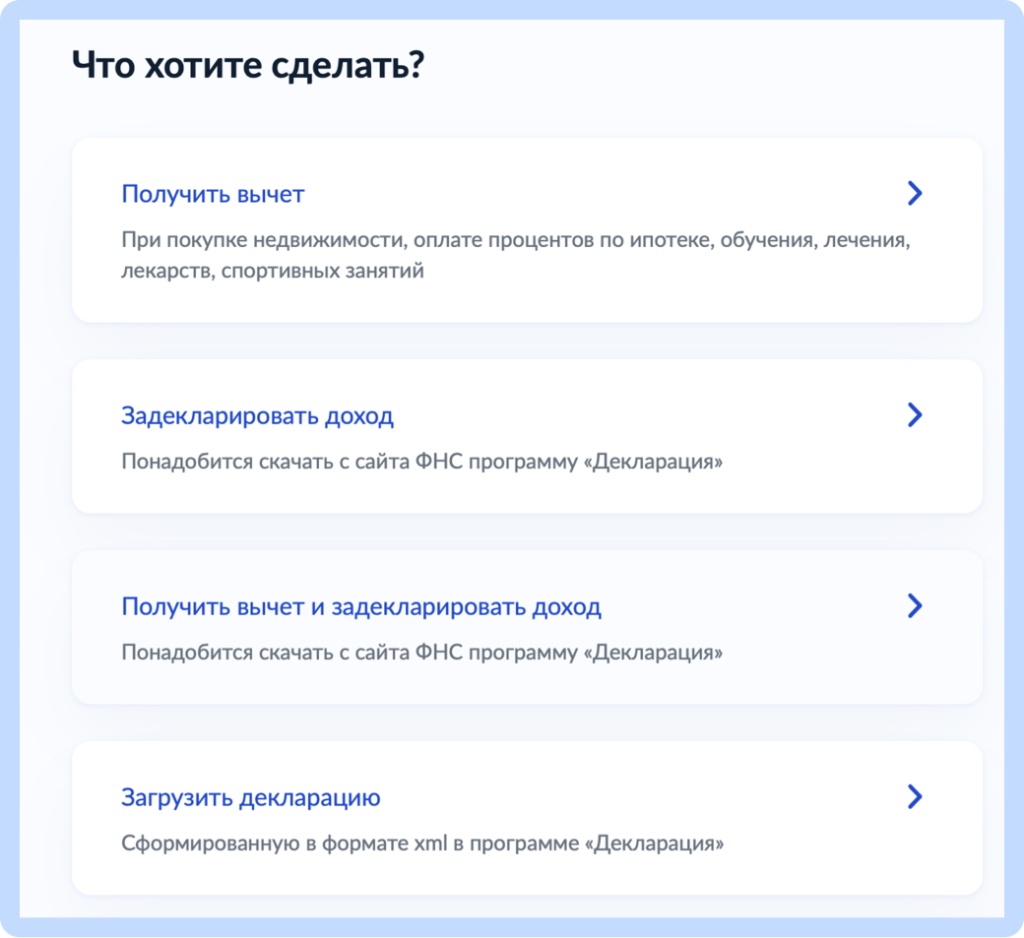

Чтобы подать декларацию на вычет через Госуслуги, перейдите в раздел «Получение налогового вычета». Выберите «Каталог жизненных ситуаций» → «Для граждан» → «Прочее» → «Получение налогового вычета» → «Получить».

Убедитесь, что корректно заполнены сведения. Система попросит убедиться, что паспорт, ИНН, контакты и адрес регистрации указаны правильно. При необходимости обновите информацию в профиле. Затем проверьте доходы и укажите дополнительные источники доходов, если они есть (данные из справки 2-НДФЛ). Далее отметьте нужные виды вычетов и впишите суммы расходов. Система автоматически рассчитает сумму к возврату. После чего отправьте декларацию и следите за статусом в личном кабинете.

Заявление нужно подписать усиленной неквалифицированной электронной подписью (УНЭП). Если ее нет, оформите в приложении «Госключ».

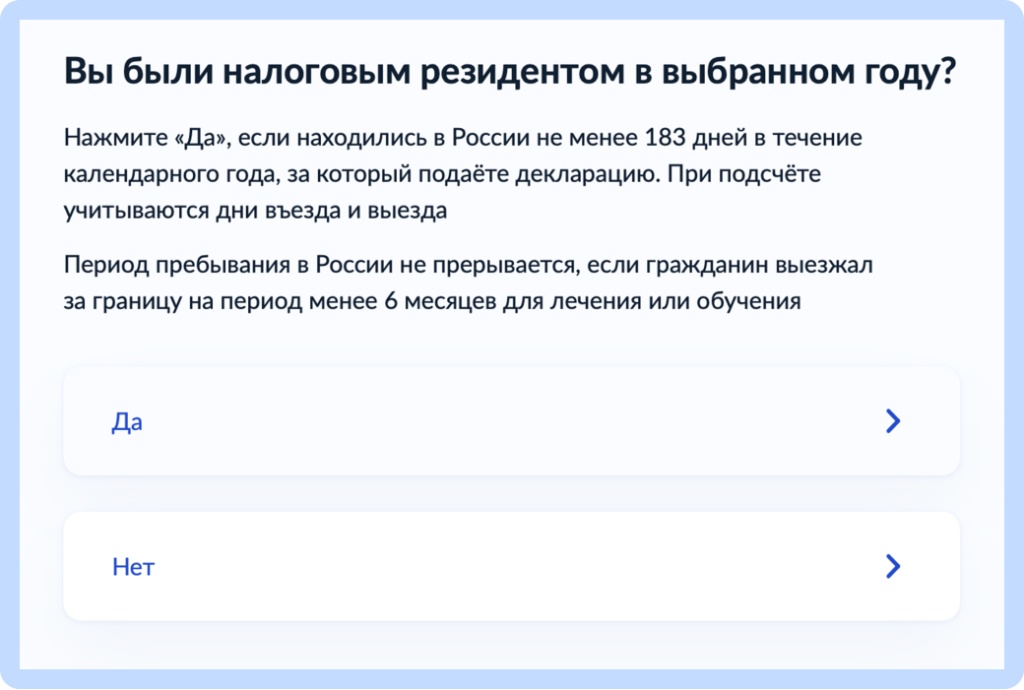

Следуйте указаниям и подсказкам портала и отвечайте на вопросы:

- За какой год подаете декларацию?

- Были ли налоговым резидентом в выбранном году?

- Впервые ли подаете декларацию за год?

- По каким расходам хотите получить вычет?

Обязательно укажите, какой именно вычет нужен, и на следующих этапах подтвердите расходы документами (например, справками о расходах за лечение или спорт).

Если оформляете за лечение, система уточнит тип лечения — обычное или дорогостоящее. Посмотрите код в справке: «1» означает обычное лечение (лимит 150 тысяч ₽ и возврат до 19 500 ₽), «2» — дорогостоящее, где ограничений по сумме нет, и вы вернете 13% (или больше — в зависимости от своей ставки по прогрессивной шкале НДФЛ) от всех расходов.

После внесите сумму расходов, и система рассчитает, сколько можно вернуть. Укажите банковские реквизиты и номер счета для перечисления вычета.

В течение суток после подачи заявления придет ответ. Если документ заполнен правильно, его примут в работу, и деньги в течение месяца поступят на указанный счет.

Часто задаваемые вопросы

Какими способами можно оформить налоговый вычет?

Через работодателя, налоговую инспекцию в стандартном или упрощенном порядке и Госуслуги.

Можно ли оформить налоговый вычет через Госуслуги?

Да, на портале можно подать налоговую декларацию 3-НДФЛ, оформить заявление на вычет, загрузить документы и отслеживать статус онлайн. Ограничение — можно вернуть деньги только за прошедшие 3 года (кроме имущественного вычета).

Какие вычеты доступны на Госуслугах?

Два вида вычетов — социальные за лечение, лекарства, обучение, фитнес и имущественный вычеты.

Нужно ли прикреплять документы?

Да. Загружаются фото или сканы чеков, договоров, справок и других подтверждений расходов.

За кого можно получить вычет?

За себя, супруга/супругу и детей. Главное — в документах должен быть указан плательщик и получатель услуги.

Имеет ли значение, с какой карты была оплата?

Нет. Главное — подтвердить, что именно вы являетесь плательщиком по документам.

Можно ли оформить вычет через работодателя?

Да. После подтверждения ФНС работодатель перестанет удерживать НДФЛ с зарплаты, и доход будет больше.

Сколько времени налоговая рассматривает заявление?

До 30 календарных дней.

Как понять, обычное или дорогостоящее лечение?

Посмотрите код в справке:

1 — обычное (лимит на вычет 150 000 ₽)

2 — дорогостоящее (лимита нет)

Сколько можно вернуть за обычное лечение?

Максимум 19 500 ₽ (13% от 150 000 ₽).

Какие форматы файлов подходят для загрузки на Госуслугах?

jpg, jpeg, png, pdf, tif, tiff. Один файл — до 10 Мб, общий лимит — 20 Мб.

Можно ли оформить сразу несколько вычетов?

Да, если есть право и подтверждающие документы, и сумма уплаченных налогов позволяет (не истрачена).

196 комментариев

Сначала новые

И

Иван

09.03.2026, 14:22

Сотрудник организации

09.03.2026, 14:29

Максимальная сумма, с которой можно получить вычет при покупке жилья, составляет 2 миллиона рублей (к возврату до 260 тысяч рублей).

Каждая ситуация рассматривается индивидуально Федеральной налоговой службой (ФНС). Поэтому рекомендуется уточнить детали именно по вашему случаю:

- Лично в отделении ФНС вашего региона.

- По бесплатному номеру 8-800-222-22-22.

А

Александр

03.03.2026, 12:57

Сотрудник организации

03.03.2026, 13:01

Для получения детальных разъяснений по вашему вопросу рекомендуем обратиться напрямую в Федеральную налоговую службу (ФНС).

Сделать это можно любым удобным способом:

• По бесплатному номеру: 8-800-222-22-22.

• В отделение ФНС по месту вашего жительства.

А

Александр

03.03.2026, 13:07

С

Сафина

03.03.2026, 05:34

Сотрудник организации

03.03.2026, 08:29

Вычет можно получить за медицинские услуги, оказанные на территории России. Организация или индивидуальный предприниматель, предоставившие услуги, должны иметь действующую лицензию. Расходы на лечение за границей в расчет не принимаются, даже если оплата производилась российским налогоплательщиком.

Ключевым документом в 2026 году остается справка об оплате медицинских услуг по форме, утвержденной ФНС. Если лечение оплачено в 2024 году или позднее, налоговая инспекция вправе запросить только эту справку — без договоров и копий лицензий.

Справка должна содержать сведения о плательщике, пациенте, сумме расходов и коде услуги. Именно код услуги определяет, применяется ли лимит по вычету.

Пакет необходимых документов зависит от того, за какие расходы вы хотите получить вычет. Для вычета за платные медицинские услуги понадобятся:

справка из медицинской организации

справка о доходах и суммах налога за тот год, когда возникли расходы на лечение

Лицензия, договор и чеки из медицинской организации не нужны. Все необходимые сведения указываются в справке.

Для подтверждения расходов по оплате полиса ДМС потребуются:

- копия договора дополнительного медицинского страхования

- справка о доходах от работодателя по форме 2-НДФЛ

Декларацию можно заполнить самостоятельно или с помощью специальной программы. Подать декларацию можно лично через МФЦ или почтовым отправлением с описью, приложив подтверждающие документы.

За подробной информацией по вашему случаю рекомендуем обратиться в ответственное ведомство – ФНС по номеру: 8-800-222-22-22 (бесплатно).

Также существует множество федеральных и региональных льготных программ. С их подробным списком и условиями участия вы можете ознакомиться по ссылке: https://xn--h1alcedd.xn--d1aqf.xn--p1ai/catalog/

ПД

Петров Дмитрий

24.02.2026, 16:30

Сотрудник организации

24.02.2026, 16:42

На основе данных Федеральная налоговая служба (ФНС) формирует предзаполненное заявление в личном кабинете налогоплательщика. Его нужно подтвердить, подписать и отправить на проверку. Повторно загружать документы в Личный кабинет не нужно.

Исключение — в документы внесены изменения или появились дополнительные данные.

Для уточнения деталей рекомендуем обратиться в Федеральную налоговую службу по номеру: 8-800-222-22-22 (бесплатно).

ПД

Петров Дмитрий

24.02.2026, 16:48

Сотрудник организации

24.02.2026, 16:52

КМ

Кузнецовская Марина

22.02.2026, 19:06

Сотрудник организации

22.02.2026, 19:51

Как подать на вычет через работодателя подробно рассказываем в статье выше.

Окончательное решение о предоставлении вычета принимает Федеральная налоговая служба (ФНС).

Вы можете обратиться напрямую в ФНС:

- лично в отделение вашего региона;

- по бесплатному номеру: 8-800-222-22-22.

Специалисты предоставят подробную консультацию по вашей ситуации.

М

Майсара

09.02.2026, 09:46

Сотрудник организации

09.02.2026, 09:53

Вы можете получить налоговый вычет только пропорционально своей доле в приобретаемой недвижимости и своим подтверждённым расходам.

Для оформления налогового вычета в общем порядке понадобятся, в том числе

- копия договора купли-продажи квартиры со всеми приложениями;

- копия свидетельства права собственности (выписка из ЕГРН — для готового жилья);

- копия акта приёма-передачи жилья (для квартиры, купленной на этапе строительства);

- копия договора долевого участия со всеми приложениями (для квартиры в новостройке);

- документы, подтверждающие оплату покупки (расписка, квитанция, чек);

- справка банка об уплаченных ипотечных процентах (для вычета по процентам).

Окончательное решение о предоставлении вычета принимает Федеральная налоговая служба (ФНС).

Вы можете обратиться напрямую в ФНС:

- лично в отделение вашего региона;

- по бесплатному номеру: 8-800-222-22-22.

Специалисты предоставят подробную консультацию по вашей ситуации.

ЮЮ

Юлия Юлина

30.01.2026, 01:30

Сотрудник организации

30.01.2026, 10:50

Место регистрация не влияет на получение налогового вычета.

Получить его можно:

- через работодателя.

- через личный кабинет налогоплательщика. Налоговая проведет камеральную проверку и перечислит вычет на счет в личном кабинете. Потом средства можно будет перевести на карту.

- подача декларации 3-НДФЛ лично или по почте. Декларацию можно заполнить самостоятельно или с помощью специальной программы: https://www.nalog.gov.ru/rn77/program/5961249/.

За подробной информацией по вашему случаю рекомендуем обратиться в ответственное ведомство – ФНС по номеру: 8-800-222-22-22 (бесплатно).

ЕИ

Елена Ибраимова

16.01.2026, 09:05

Сотрудник организации

16.01.2026, 09:11

Основные документы для оформления налогового вычета:

- Налоговая декларация по форме 3-НДФЛ.

- Справка о доходах (по форме 2-НДФЛ), которую можно получить у работодателя.

- Договор купли-продажи квартиры (или договор долевого участия).

- Акт приёма-передачи квартиры.

- Документы, подтверждающие оплату покупки (платёжные поручения, выписки со счёта).

- Выписка из ЕГРН.

- Документы на расходы по отделке (если квартира покупалась без чистовой отделки):

- товарные и кассовые чеки;

- договор с подрядной организацией;

- платёжные документы.

Для консультации и точного расчёта вычета именно по вашей ситуации рекомендуем обратиться в Федеральную налоговую службу (ФНС) по бесплатному номеру: 8-800-222-22-22.

Е

ЕВ

09.02.2026, 10:51

М

Максим

12.01.2026, 18:25

Сотрудник организации

12.01.2026, 18:28

Каждая ситуация рассматривается индивидуально Федеральной налоговой службой (ФНС). Рекомендуем уточнить детали именно по вашему случаю:

- Лично в отделении ФНС вашего региона.

- По бесплатному номеру 8-800-222-22-22.

СТ

Сергей Тарасов

10.12.2025, 13:00

Сотрудник организации

10.12.2025, 13:11

Декларацию можно подать единую (сразу за три года).

Для получения консультации по оформлению налогового вычета рекомендуем обратиться в Федеральную налоговую службу по бесплатному номеру горячей линии: 8-800-222-22-22.

Популярные инструкции

Все инструкцииЕсть вопросы? Задавайте!

Бесплатная консультация по вопросам жилья, ипотеки и господдержки

Спасибо за обращение!

Запрос направлен в отдел по работе с клиентами.

Свяжемся с вами в ближайшее время

Спасибо за ваш комментарий!

Ваш комментарий принят